从信用卡整体市场看,招行的分期业务违约率明显高出市场平均水平。

2018年第三季度支付业务统计数据显示,截至第三季度末,全国信用卡和借贷合一卡在用发卡数量共计6.59亿张,银行卡授信总额为14.69万亿元,应偿信贷余额为6.61万亿元,信用卡逾期半年未偿信贷总额880.98亿元,占信用卡应偿信贷余额的1.34%。

从招行自身看,截至2018年6月底,招行信用卡累计发卡11443万张,流通卡数7464万张,信用卡贷款余额5120亿元,信用卡不良率1.14%,较上年末小幅 上升 0.03 个百分点。

从数据上看,招行信用卡不良率低于全国信用卡不良率平均值。这也意味着,招行信用卡分期业务违约率远远高于信用卡其他业务违约水平。

从不同银行家比较看,互金商业评论随机抽取了交通银行和中信银行在2017年-2019年间两起信用卡分期ABS产品,并对其入池资产及累计违约率进行了对比,结果如下:

交通银行2017年12月发行了“交元2017年第四期信用卡分期资产支持证券”,入池资产本金余额130亿元,借款人总数128万,平均年龄33.15岁,单笔平均借款余额7863元,平均合同期限9.99月,平均手续费率13.86%。

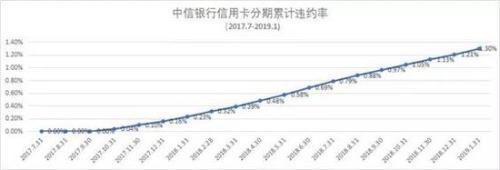

另一款产品为中信银行发行的 “惠益2017年第一期信用卡分期资产证券化信托”,2017年6月发行,本金余额54.5亿,借款人22.8万,借款人平均年龄38.54岁,单笔平均本金余额20600元,平均合同期限25.33月,平均手续费率17.17%。

由此可见,招行、交行和中信这三款ABS入池的信用卡分期资产在一些关键要素上都很接近,平均手续费率最高的是中信银行,最低的是招商银行,平均期限和平均借款金额最小的都是交行。

但商评君发现,在累计违约率方面,三家数据差异较大。

招商银行“和享 2017 年第一期个人消费贷款资产支持证券”入池资产累计违约率为4.25%;“交元2017年第四期信用卡分期资产支持证券”入池资产累计违约率仅为0.57%;中信“惠益2017年第一期信用卡分期资产证券化信托”入池资产累计违约率为1.3%。

银行或跟进招行封卡行动

从违约率看,交行的信用卡分期业务风控无疑是最优良的,这也与业内人士的普遍认知相符,即交行信用卡几乎是国内风控最严厉的一家。

在多个信用卡社区论坛上,商评君也看到了很多信用卡资深用户总结的不同信用卡风控排行,其中交行排在第一位,其次便是中信银行,有信用卡用户称,中信是仅次于交行的风控大户,尤其喜欢毫无征兆的降额,让很多喜欢大额刷卡套现的用户胆战。

相比较而言,招行信用卡业务风控更加灵活,尤其是最近几年,招行联合众多互联网公司,信用卡发卡量和交易量都突飞猛进。但高歌快进的同时,共债风险也在凸显。

尤其是2018年年中以后,伴随着P2P暴雷、现金贷整顿等,不同金融机构的信用类贷款的风险开始逐渐积聚。

2018年9月,招行高管在三季报业绩分析电话会议上指出,随着市场上放贷主体越来越多,大量互联网平台出现暴雷、跑路,无论体系内还是体系外,共债风险逐步体现。招行信用卡的不良的生成、逾期贷款比往年也有所提高,其中一个原因就是共债风险显现。

在信用卡各类业务中,最值得警惕的就是分期业务,尤其是现金分期,因为这一客户群跟套现养卡人群高度重叠。一旦资金链中断,就会引发一连串风险。在此背景下,招行春节过后迅速出手,封停高负债风险客户的信用卡,其背后的深意也就不言自明。而招行的这一举动,极可能引发其他银行跟进,在这种情况下,未来半年大批信用卡客户资金链会断裂,信用受损,反过来又会进一步推升各大银行信用卡的不良率。