信用服务解决方案提供商信用算力15日联合上海交通大学中国普惠金融创新中心、上海市社会信用促进中心发布《2018年中国零售金融信用体系报告》,报告聚焦包括个人消费贷款、个人经营贷款等在内的零售贷款服务,从零售金融信用体系建设的环境、产业链及参与方格局、信用数据采集、保护、流通与共享等多个维度,深入分析零售金融行业现状。

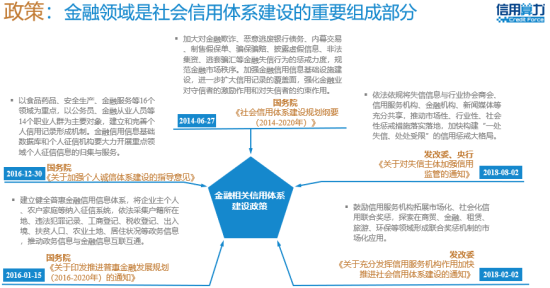

近年来,金融领域已经成为社会信用体系建设的重要组成部分,政策层面也屡次提及。2018年6月,央行、银保监会等五部门联合印发《关于进一步深化小微企业金融服务的意见》,提出引导金融机构聚焦单户授信500万元及以下小微企业信贷投放;同年9月,国务院发布《完善促进消费通知机制实施方案(2018-2020年)》,提出建立健全消费领域信用体系,加快消费信贷管理模式和产品创新,不断提升消费金融服务质效。

零售金融是指面向个人客户提供的金融产品和服务,包括储蓄存款、个人贷款、信用卡及借记卡、支付结算、基金、保险等。近年来银行零售金融业务占总业务比重不断攀升,行业发展已取得一定的成效,但也面临着信用信息不对称、不良资产率攀升等问题,零售金融信用体系建设显得至关重要。

在“互联网+大数据”的金融时代,科技重塑整个金融行业服务效率,在享受极致金融服务体验的同时,也为存在不良信用记录的人敲响了警钟。自2017年8月17日起,发改委通过信用中国披露涉金融领域黑名单,截至2019年1月2日,已发布十批名单,涉及自然人2269人(不包含黑名单企业的企业法人),其中因融资、借款原因被列入黑名单的自然人共793名,占比34.95%。

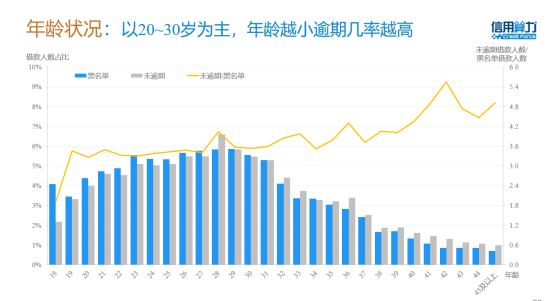

此次公布的《2018年中国零售金融信用体系报告》也对黑名单用户属性及行为特点进行分析,并出具用户画像。根据信用算力研究院数据库积累的互联网用户在线借还款数据,这份黑名单报告将从性别、地区、婚姻状况、受教育程度及还款能力等用户行为进行画像。

“从信用算力2018年的品牌升级和这一次的研究报告发布来看,信用算力正在往一个更广的信用领域去探索。”信用算力董事长&CEO张建梁介绍,“信用算力的目标不仅仅是针对金融行业,而是希望信用在未来可以连接各行各业,提升整个社会的流通效率。”

自2015年成立以来,信用算力坚持以技术为驱动,依托人工智能、大数据、云计算等核心科技,在国家社会信用体系建设方针指导下,力图打破信息不对称、信用不对称问题,完善金融信用,降低个人及小微企业信用信息服务门槛,提供多层次、专业化的信用产品及服务,推动全行业信用信息互联互通与信用成果共享共用,赋能信用体系及信用社会建设。

基于千万级贷后表现和10000+风险维度数据,信用算力推出Fin-Cloud信贷云系统,为金融机构提供客户准入、反欺诈、信用评分、授信策略、贷中监测、贷后管理等全流程风控策略输出,以及多头借贷、黑名单、反欺诈、信用风险评分等智能风控产品输出。

事实上,互联网金融公司利用大数据进行风控时,都是利用多维度数据来识别借款人风险。与信用相关的数据越多地被用于借款人风险评估,借款人的信用风险就被揭示得更充分,信用评分就会更加客观,接近借款人实际风险。

“信用最大的价值还是在于数据和场景这两端,目前政府和一些企业都在数据流通和共享方面做了很多努力,信用算力也在这方面做了深入的探索和研究,希望让信用和数据能够进行更快更高效的流通。”张建梁说。(完)